Много воздуха и иголка: когда лопнет суперпузырь на рынке и кто надеется на его рост |

Много воздуха и иголка: когда лопнет суперпузырь на рынке и кто надеется на его рост

Аналитики один за другим предрекают скорый крах перегретого финансового рынка. В январских стратегических рекомендациях главы фондов рекомендуют избавляться от американских акций и вкладываться в золото, а планы ФРС по свертыванию программы количественного смягчения заставляют инвесторов относиться к этим угрозам всерьез. Но эти же эксперты предсказывали схлопывание пузыря год назад. Какова вероятность, что в этот раз пузырь действительно лопнет, и что об этом говорят эксперты и гуру инвестиций?

Суперпузырь 2022 года

26 января Федеральная резервная система (ФРС) США оставила процентную ставку на уровне 0-0,25%, а также официально анонсировала завершение антикризисной скупки активов в начале марта. Американский регулятор дал понять, что в ближайшем будущем может поднять ставку. В планах ФРС — достичь максимального уровня занятости и уровня инфляции в 2% на долгосрочном горизонте, отмечается в релизе регулятора. Пока рынок ждал очередных новостей от Федеральной резервной системы, прозвучало много прогнозов скорого схлопывания пузыря и обвала рынков.

В начале этой недели с очередным апокалиптичным предсказанием выступил профессор финансов Уортонской школы бизнеса Джереми Сигел, сказавший в интервью Bloomberg, что рынки ждет «еще больше боли». Сигел, который в прошлом довольно точно предсказывал уровни индекса Dow Jones, утверждает, что индекс технологических компаний Nasdaq в 2022 году может серьезно снизиться вслед за S&P 500. По его оценке, индекс Nasdaq 100 упадет на 20% с ноябрьских пиков, что означает падение более чем на 7% от текущих уровней. «Когда наступает «медвежий» рынок, он не различает хорошие и плохие акции. Они все падают», — сказал Сигел в интервью CNBC.

Миллиардер и основатель инвестиционной компании GMO Джереми Грэнтэм в открытом письме под названием «Да начнется дикая суматоха» утверждает, что сейчас на рынке сформировался четвертый за последние 100 лет суперпузырь. Прямо сейчас, пишет он, американская экономика вплотную приблизилась к концу этого пузыря, результатом чего может стать общее падение благосостояния граждан США на $35 трлн — если цены на активы приблизятся к средним историческим показателям хотя бы на две трети.

«Ситуация, которую мы наблюдаем, сравнима только с Японией 1980-х, — пишет он. — Впервые в истории пузыри сформировались во всех основных классах активов. Когда на рынки вернется пессимизм, нас ждет самое сильное падение благосостояния в истории США». По прогнозу Грэнтэма, которого называют главным экспертом по пузырям, и который предсказал пузырь доткомов и кризисы 2008-го и 2009 года, суперпузырь на рынке США лопнет «однажды в будущем», а индекс S&P 500 упадет на 45%

Среди признаков, по которым можно определить, что мы имеем дело с суперпузырем, Грэнтэм называет стремительный рост рынка и «безумное поведение инвесторов» — под последним он подразумевает массовое увлечение криптовалютами и акциями так называемых «мемных» компаний. А растущий вопреки здравому смыслу рынок Грэнтэм сравнил с бессмертным вампиром: «В ход пошло все: его тыкали коронавирусом, стреляли в него завершением количественного смягчения и обещаниями высоких ставок, травили беспрецедентной инфляцией, но эта тварь только летит еще выше… Но когда вы уже почти поверили, что это существо действительно бессмертно, оно просто берет и падает замертво. И чем раньше это произойдет, тем лучше для всех».

Летом 2020 года Грэнтэм признавался, что наблюдает четвертый реальный пузырь за свою инвестиционную карьеру, говоря, что для того, чтобы творить такое безумие на столь неопределенном рынке, «нужна большая наглость». В январе 2021 года он говорил, что на фондовом рынке надувается «грандиозный пузырь», предрекал, что он может лопнуть в течение нескольких месяцев, и утверждал, что большинство инвесторов в данный момент переживает главное событие в своей карьере.

В этот раз Грэнтэм рекомендовал инвесторам избегать американских акций и обратить внимание на акции стоимости развивающихся рынков, а также хранить часть сбережений в золоте и серебре. В прошлом году он советовал примерно то же самое — продавать американские акции роста и покупать акции развивающихся рынков. В краткосрочной перспективе совет оказался не очень хорош. Хотя на протяжении прошлого года индикатор Уоррена Баффета периодически сигнализировал о скором обвале рынка, а о скором кризисе из-за беспрецедентной инфляции предупреждали все — от Нуриэля Рубини до Рэя Далио, — рынок устоял. Акции американских компаний продолжали расти, как и индекс S&P 500, который в 2021 году вырос на 26,9%.

«О пузырях говорят обычно только постфактум — до свершившегося события заявлять, что на рынке сложился пузырь, может быть достаточно рискованно, потому что до его схлопывания может пройти непредсказуемо много времени, а бороться в одиночку против рынка, убежденного в обратном, крайне сложно, — рассказывает Forbes директор Центра исследования экономической политики экономического факультета МГУ Олег Буклемишев. — Авторитетные на рынке люди уже который год говорят, что вот-вот сейчас все это лопнет и закончится, а оно все никак не лопается и никак не заканчивается».

Кто надувает и сдувает пузыри

Одна из главных причин, из-за которой в начале года участились предсказания схлопывания пузыря на американском рынке, — ожидание повышения ставки ФРС и ужесточение кредитно-денежной политики. «ФРС включила кнопку тейперинга (сокращение программы выкупа. — Forbes) и уже не остановится. Вместе с повышением процентной ставки, которое запланировано уже на март, это приведет к сокращению ликвидности, — отмечает автор Telegram-канала bitkogan профессор Высшей школы экономики Евгений Коган. — Кроме того, глава ФРС Джером Пауэлл недавно обмолвился, что для «подсушивания» рынков придется продавать часть активов с баланса ФРС, что еще больше сократит ликвидность. В моменте, когда на рынке скапливается огромная ликвидность, многие активы становятся пузырями — от криптовалюты до акций роста и недвижимости. А когда эта ликвидность вымывается, вероятны сжатие и переток денег от акций роста к акциям стоимости».

Олег Буклемишев указывает, что в создании финансового пузыря на мировом рынке приняли участие все ведущие центробанки мира, которые в последнее время совместными усилиями активно печатали деньги. «Баланс пяти ведущих центробанков (ФРС, ЕЦБ, Банк Японии, Банк Англии и Народный банк Китая) за 15 лет вырос примерно раз в шесть. Эти деньги, оказываясь в финансовом секторе, разгоняли цены финансовых активов по всему миру. Низкие процентные ставки тоже увеличили вероятность формирования пузыря — нулевые (или отрицательные) процентные ставки означают, что приносящие доход активы могут стоить практически бесконечные величины».

«Чтобы пузырь лопнул, нужно много воздуха и иголка. Под воздухом я имею ввиду триллионные эмиссии ничем не обеспеченных долларов, хлынувшие в мировую экономику во время пандемии. А иголка в этой аллегории— ужесточение денежно-кредитной политики ФРС США, — говорит инвестиционный стратег «Алор Брокер» Павел Веревкин. — Удорожание денег заставляет инвесторов переоценивать свои активы. При этом около 30% американских компаний могут обслуживать свои долги только при низкой ставке. Если сценарий сработает, нас ждет эффект домино».

Уортонский профессор Джереми Сигел прогнозирует, что ФРС в этом году может повысить ставку восемь раз. Другие эксперты, в том числе Goldman Sachs, предсказывали, что таких повышений будет четыре. «К концу года ставка ФРС, вероятно, составит 2%», — говорит Сигел. Глава Федеральной резервной системы Джером Пауэлл во вчерашнем выступлении не исключил, что регулятор может повышать ставку на каждом заседании в этом году.

Отказ от политики количественного смягчения неизбежно вызовет некоторое охлаждение рынков, так как будущие доходы станут менее ценными, а котировки для всех типов активов, включая акции, недвижимость и золото, начнут опускаться, говорит Олег Буклемишев. Грэнтэм в своем прогнозе тоже предупреждает, что безопасных участков не останется. Однако падение рынков, спровоцированное центробанками, эти же центробанки могут попытаться остановить — социальные и экономические потрясения противоречат их интересам.

«Повышение ставок — это основной процесс, который должен время от времени охлаждать экономическую активность, обуздывать инфляцию и сдувать пузыри, — говорит Буклемишев. — Однако в текущей ситуации для этого могут возникнуть препятствия. Мир фактически 15 лет жил в условиях предельно дешевых денег — люди просто забыли, что бывает по-другому. Когда начнутся повышения ставок, цены активов пойдут вниз, возникнет волна маржин-коллов, возможны панические продажи и банкротства, вызванные неспособностью рефинансировать долг. Но это последнее, чего хотят центробанки и любые регуляторы. Поэтому процесс повышения процентных ставок, о котором так уверенно сейчас говорят, может остановиться посередине. Вероятные последствия могут напугать центробанки, которые сами оказались в каком-то смысле заложниками высокой стоимости финансовых активов. В условиях падающего рынка центробанки могут также испытать на себе давление со стороны правительств». По мнению Буклемишева, ФРС может поднять ставку не четыре или восемь раз, как ожидают другие аналитики, а один или два раза — а потом действовать по обстоятельствам. Сама ФРС в своих последних заявлениях предупреждала о перспективе трех повышений ключевой ставки в этом году.

Сейчас ФРС США находится между молотом и наковальней, отмечает и Павел Веревкин из «Алор Брокер»: «Переходить к агрессивной денежно-кредитной политике у них нет возможности — это обвалит рынки и вызовет рецессию, кроме того, обслуживать свой долг США могут только при низких ставках. С другой стороны, высокая инфляция бьет по финансовым результатам компаний и способствует росту цен на товарных рынках, что подрывает мировую экономику, нуждающуюся в дешевом сырье». Сроки схлопывания пузыря, говорит аналитик, полностью зависят сейчас от действий ФРС.

Президент Rosenberg Research и бывший ведущий экономист инвестиционного банка Merrill Lynch Дэвид Розенберг, предсказавший схлопывание ипотечного пузыря, обратил внимание на отличие нынешнего положения на рынке от 2000-х, когда случился крах доткомов: «Все, что сейчас происходит, напоминает ситуацию начала 2000-х: инфляция, пузырь сектора технологий, слабый рынок труда, плоская кривая доходности, ложный рост на падающем рынке. Но есть одно большое отличие. Тогда ФРС уже завершала процесс ужесточения кредитно-денежной политики, а сейчас они еще даже не начинали».

Управляющий директор Газпромбанк Private Banking Егор Сусин согласен, что из-за того, что все экономические агенты привыкли к отрицательным ставкам, действия ФРС по ужесточению денежно-кредитной политики могут спровоцировать крайне негативную реакцию. В результате ФРС может уже к осени завершить цикл ужесточений и поставить этот процесс на паузу.

«Рациональный пузырь» и люди на заборе

Среди инвесторов, которые пока больше всех пострадали от падения рынков, кого ждут еще большие потери в случае обвала акций роста, — Кэти Вуд и ее компания Arc Invest. Основной фокус ее интереса — технологические компании, и начиная с 2019 года она последовательно завоевывала репутацию самого успешного инвестора современности. К 18 февраля 2021 года ее прибыль составляла 203% — в основном за счет акций Tesla (+1,083%), Block Inc. (+383%) и Invitae Corp. (+330%). Однако с усилением ястребиной риторики ФРС, удача начала отворачиваться от Кэти Вуд — с февраля прошлого года по январь нынешнего фонд ARK Innovation ETF потерял 58%. Аналитики обещают фонду в наступившем году «полное крушение», однако сама Кэти Вуд утверждает, что в долгосрочной перспективе меняющие мир технологии, на которые она делает ставку, все равно принесут прибыль. Своим инвесторам она советует воспользоваться резким спадом и купить еще больше подешевевших акций в ожидании резкого отскока, в котором она уверена. Также она рекомендует не принимать эмоциональных инвестиционных решений, а вместо этого улучшить свои показатели за счет усреднения портфеля.

Кэти Вуд нельзя в этой ситуации назвать беспристрастным экспертом, однако утверждать наверняка, что она ошибается в своих оценках, а все компании в ее портфеле переоценены, тоже сложно. «Особенность пузыря в том, что у него нет границ, — он может раздуваться сколько угодно долго, — говорит Коган. — На примере Tesla мы уже убедились, что стоимость компании может расти до фантастических показателей. Актив стоит столько, сколько за него готовы заплатить — это и есть справедливая цена».

Олег Буклемишев напомнил также, что существует такое понятие как «рациональные пузыри» — когда люди понимают, что реальная стоимость того или иного актива (такого, как акции Tesla) отклоняется от фундаментальной, но тем не менее видят в этой ситуации для себя возможности. «На американском рынке сейчас очень сильно возросла доля цифровых гигантов, — говорит он. — Люди, которые верят в рациональные объяснения этого феномена — формирование на рынке супермонополий-платформ, или нерушимая вера в это других людей разгоняют стоимость. А рынок всегда складывается из убежденности людей в чем-то».

По мнению Евгения Когана, схлопывания пузыря в 2022 году не произойдет, но будет сильная волатильность и перетекание ликвидности. «Сейчас огромное количество ценных бумаг, в том числе на американских рынках, торгуются достаточно дешево, в том числе нефтяные компании, оборонные концерны, классические автомобильные гиганты, продовольственные компании, — отметил он. — Я не думаю, что в 2022 году все активы подешевеют и будет обвал и коллапс. На рынке много денег, и очень много людей с деньгами «сидят заборе» — еще не определились, куда их вложить».

Егор Сусин считает, что, поскольку в долгосрочной перспективе ставки будут еще долго оставаться на достаточно низком уровне, акции в качестве вложения более привлекательны, чем долговые активы: «Реальные процентные ставки по долговым активам будут оставаться относительно низкими не один год, но в моменте ужесточение политики Федерального резерва приведут к серьезной коррекции на рынке. В том цикле, в котором мы находимся, такие коррекции имеет смысл использовать для формирования долгосрочного портфеля».

Большинство аналитиков при этом рекомендуют консервативные решения в условиях падающего рынка. Джереми Сигел советует сократить объем технологических и спекулятивных акций, переключившись на акции, которые приносят дивиденды. Менеджер из Morgan Stanley Эндрю Слиммон в недавнем подкасте Bloomberg советовал пока воздержаться от «покупок на спаде», так как акции роста еще не достигли дна. Павел Веревкин рекомендует сокращать риски и отказаться от использования заемных средств. Олег Буклемишев говорит, что инвесторам пора «переключать тумблер (между жадностью и страхом) в положение страха». «Правда, чем больше людей переключают тумблер в состояние страха, тем больше вырастет вероятность схлопывания пузыря. Этого тоже не хотелось бы, потому что под этой лавиной будут погребены не только жадные и наивные держатели активов, но и многие невиновные».

Он все-таки лопнул

В посвященном фондовому рынку разделе WallStreetBeats форума Reddit, где еще год назад ликовали по поводу истории с GameStop, сегодня царят панические настроения, перемежаемые мемами и советами «бывалых», переживших крахи 2000 и 2008 годов. Пришедшие на фондовый рынок в 2019–2021-м розничные инвесторы в ужасе наблюдают за масштабным снижением основных американских фондовых индексов, которое продолжается пятую неделю подряд. Причем это вторая волна, а первая началась в конце прошлого — начале текущего года. Nasdaq был на историческом максимуме в ноябре, S&P 500 — в декабре 2021-го. С тех пор они лишь откатываются от былых вершин все дальше и дальше.

Особо сильную негативную динамику демонстрируют технологические гиганты, которые были драйвером американского рынка акций последнее десятилетие. После решения ФРС поднять ключевую ставку пять «бигтехов» — Alphabet (Google), Amazon, Apple, Microsoft и Tesla — всего за три торговых дня, 5, 6 и 9 мая, потеряли более триллиона долларов рыночной стоимости.

Кризисная волна

Очередное резкое падение индексов техногигантов началось на следующий день после того, как ФРС США 4 мая подняла ключевую ставку сразу на 0,5 п. п., до 1%. Это стало самым значительным повышением с 2000 года. Согласно консенсус-прогнозу Bloomberg, ФРС поднимет ставку и в июне на 0,5 п. п., а к концу года в целом ставка вырастет на 2,25–2,5%.

Но все больше фактов указывает на то, что ФРС будет вынуждена поднимать ставку гораздо сильнее. По словам бывшего главы Федерального резервного банка Нью-Йорка Уильяма Дадли, ФРС придется увеличить ее до 5% и выше: только так можно будет сдержать инфляцию в стране, считает экономист.

На решение поднять ставку сразу же отреагировали акции американских технологических компаний. Индекс Nasdaq, рассчитываемый на основе котировок высокотехнологических компаний, на следующий день, 5 мая, упал на 3,1%. За три же дня (5, 6 и 9 мая) он потерял на 11,71%. Обвалился на 3% и индекс S&P 500 (см. график 1). В нем доля технологических компаний составляет почти треть. За три торговых дня он потерял 5,8%.

Инвесторы могли воочию наблюдать, как уменьшается стоимость крупнейших технологических компаний. Microsoft потеряла за период с 4 по 9 мая 189 млрд долларов рыночной стоимости, Apple — 220 млрд долларов, Tesla — 199 млрд, Amazon — 173 млрд. Apple лишилась статуса самой дорогой компании мира, уступив его саудовскому нефтяному гиганту Saudi Aramco.

Сильнее всего упали акции Apple, Amazon и Tesla. У Apple акции с конца марта, когда они находились на пике, по 13 мая потеряли 20,22% стоимости, у Amazon за этот же период — 19,77%. У Tesla с начала апреля, когда был пик, по 13 мая акции подешевели на 36,41%. Ненамного лучше оказались дела у Microsoft: за период с пиков стоимости в конце марта потери составили 18,78%.

Котировки падали и у компаний из других секторов американской экономики — биотеха, банковской сферы. Так, акции Pfizer с начала апреля подешевели на 8,64%, Moderna — на 27%. Банки JPMorgan и Goldman Sachs с весенних пиков уже лишились 15,7 и 12% соответственно.

Ни доллара даром

Такого резкого падения на американском фондовом рынке не было давно. Последний раз на сопоставимую величину биржи США проседали два года назад, во время пандемии коронавируса. День 12 марта 2020 года вошел в историю мировых финансов как «черный четверг»: тогда после коронавирусных ограничений, введенных Дональдом Трампом, индексы рухнули почти на 10%.

Но сегодня технологическим компаниям приходится хуже. Если индекс Nasdaq в феврале 2020 года потерял 14,5%, то в период нынешнего обвала, длящегося с середины ноября прошлого года, он растерял уже почти треть своей стоимости — 29%.

Главная причина в том, что теперь ФРС прекращает печатать деньги и вливать их на биржу. В пандемийный период фондовый рынок США рос благодаря тому, что его заливали правительственными деньгами. В рамках программы количественного смягчения (QE) ФРС ежемесячно выкупала на открытом рынке казначейские и ипотечные облигации на сумму 120 млрд долларов.

Но рано или поздно это должно было спровоцировать резкий рост инфляции, что и произошло прошлой осенью. Так что в ноябре 2021 года ФРС объявила о начале сворачивания программы QE. С ноября объем выкупаемых ФРС активов на рынке начал уменьшаться каждый месяц на 15 млрд долларов, в марте программа выкупа была свернута, а в июне должен начаться обратный процесс — продажа бумаг с баланса ФРС, по 47,5 млрд долларов в летние месяцы и по 95 млрд долларов с сентября. Плюс к тому, как уже говорилось, ФРС перешла к повышению ставок, то есть денег становится меньше и они дорожают.

Это уже ощутили на себе так называемые SPAC — «пустые» компании, которые выводились на биржу, чтобы потом слиться с теми, кому нужен листинг. Эпоха SPAC подошла к концу: в этом году 66 SPAC привлекли всего 11,5 млрд долларов на биржах США по сравнению с 317 SPAC, которые привлекли 102 млрд долларов за аналогичный период 2021 года. Крупные банки Уолл-стрит заявили, что прекратят работать со SPAC или сократят операции с ними.

Снижение индексов сегодня напоминает ситуацию, предшествующую краху доткомов — первых интернет-компаний — в начале 2000-х. Тогда эти компании получали огромные деньги от инвесторов и расходовали их на подпитку пузыря. Большие средства тратились на рекламу и маркетинговые акции. В 2010–2020 годах компании пошли дальше: они прямо тратили деньги на раскачку акций, проводя байбеки. Лидером по затратам на байбэк долгое время была Apple; за десять лет она потратила на обратный выкуп почти 470 млрд долларов. Именно это позволило ей получить и удерживать статус самой дорогой компании мира (весной ее капитализация почти достигла отметки 3 трлн долларов). Байбеки также активно использовали компании Meta Platforms (запрещена в России), Alphabet, Bank of America, Oracle, Spotify и др. У технологических гигантов было столько денег, что они буквально не знали, куда их девать. Но в гонку за капитализацией вступали и игроки из других секторов — в итоге за последние 12 лет эмитенты США выкупили своих акций почти на 7 трлн долларов.

Однако весьма сомнительно, что сейчас компании смогут тратить деньги на обратный выкуп; на это способны разве что избранные технологические гиганты, у которых и так есть запасы кеша. У производственных же компаний полно своих проблем: издержки растут, потребители стараются экономить из-за инфляции, дешевых денег ждать не приходится, плюс еще и потери от выхода с российского рынка. Так, от байбека уже отказалась Starbucks. JPMorgan также сократила объем байбеков на год. Этот дополнительный фактор также будет способствовать снижению стоимости акций.

Ну и глобальный негативный фактор для рынков — возможность рецессии. По прогнозам разных аналитиков, рецессия в США может наступить в ближайшие полтора года. Повышение ставок, сокращение баланса ФРС и «финансовые потрясения, которые их сопровождают, подтолкнут экономику к значительной рецессии к концу следующего года», — считают экономисты Deutsche Bank.

Подливает масла в огонь и нежелание розничных инвесторов на фоне высокой инфляции вкладывать деньги в американские акции. По данным JPMorgan Chase, приток денег в акции США за первые десять дней мая составил всего 2,4 млрд долларов. Это может означать, что за весь май трейдеры принесут на рынок меньше 8 млрд долларов, тогда как в апреле этот показатель был 11 млрд долларов, в марте — 17 млрд.

Из-за роста ключевой ставки увеличивается также риск дефолтов различных компаний в США. Американский бизнес привык к дешевым деньгам. Сейчас же возможность перекредитоваться будет под вопросом.

До дна далеко

Основатель инвесткомпании GMO Джереми Грэнтем, предсказавший мировой кризис 2008 года, считает, что рынки подошли к разрушению пятого величайшего пузыря в истории. Великая депрессия, японский пузырь 1989 года, пузырь доткомов, ипотечный пузырь 2008 года в США, а теперь пузырь BigTech-компаний. Сегодняшний пузырь может быть не менее опасным, чем предыдущие, считает инвестор. А значит, когда он лопнет, это вполне может вылиться в новый мировой кризис.

Главный вопрос, волнующий сейчас инвесторов, — где у начавшегося падения дно. Аналитики Bank of America Research предсказывают, что обвал индексов будет продолжаться в течение лета и завершится только в октябре, когда S&P упадет до 3000 пунктов. Таким образом, если этот прогноз окажется верным, индекс в ближайшие месяцы потеряет еще 25%.

Главный инвестиционный стратег Bank of America Майкл Хартнетт называет тот же уровень: коррекция продолжится в ближайшие полгода, пока индекс S&P 500 не опустится до 3000 пунктов.

В Goldman Sachs говорят, что, даже если рецессии в США удастся избежать, в ближайшее время акции не смогут показать прежнюю доходность.

Усугубить ситуацию может высокая доходность по десятилетним Treasuries — облигациям США. По данным на 12 мая, она составляла 2,88%. Как ранее писал «Эксперт» (см. «Инвесторов зажало между НАТО и инфляцией», № 4 за 2022 год), 2% доходности по десятилетним Treasuries может ознаменовать некий переломный момент для фондового рынка США. После этого инвесторы могут начать массово выводить деньги из акций, с тем чтобы вложить в долговые бумаги. Между тем, поскольку реальные ставки (разница между ключевой ставкой и инфляцией) сегодня в США отрицательные, инвесторы пока предпочитают более рискованные инструменты. Однако если ключевую ставку продолжат поднимать, доходность бондов увеличится. Это еще больше ослабит и без того просевшие акции BigTech-компаний. А при совсем негативном сценарии может окончательно обрушить фондовый рынок.

Как и двадцать лет назад, сейчас в наибольшей степени переоценены крупные технологические компании. Интересно, что перед лопанием пузыря в 2000-е годы доля первых интернет-компаний в индексе S&P достигла 17%. Сегодня на пять техногигантов — Apple, Microsoft, Amazon, Google, Facebook — приходится более 20% суммарной стоимости всех компаний из индекса.

О переоценке американского рынка акций долгое время говорил индикатор Баффета. Этот показатель отражает соотношение капитализации рынка акций к ВВП страны. В конце октября прошлого года этот показатель равнялся 226%. Высокий показатель (выше 100%), по словам самого Уоррена Баффета, свидетельствует о том, что рынок чрезмерно дорог.

В последние месяцы этот показатель тоже корректируется, сейчас он составляет 179%. Но до полного исчезновения пузыря рынки должны, исходя из индикатора Баффета, упасть еще примерно вдвое.

Еще более пессимистичный прогноз можно сделать, если ориентироваться на коэффициент Case Shiller P/E. Этот коэффициент, разработанный экономистом Робертом Шиллером, отражает соотношение капитализации и средней чистой прибыли за десять лет компаний из S&P 500 с поправкой на инфляцию.

P/E Шиллера в начале 2000-х годов поднялся до астрономических 44 пунктов. Такого высокого показателя в истории американской экономики не было никогда. В прошлом году на пике он составлял около 37 пунктов. Сейчас из-за потери капитализации американских компаний он снизился до 30,94 пункта.

До какой величины он может опуститься? Возможно, ориентиром должно служить дно 1981 года — когда рынки находились под давлением сильнейшей инфляции. Ведь косвенно спусковым крючком для падения фондового рынка США сегодня тоже стала необычно высокая инфляция, вызванная предыдущей политикой американского регулятора, включавшего печатный станок. По итогам апреля 2022 года годовая инфляция в США достигла 8,3%, по итогам марта — 8,5%. Это был максимум за последние сорок лет. Между тем энергетическая инфляция, по данным на март, составляла 32,05%. Сильно выросли цены на бензин, за год они увеличились на 47%.

По данным опроса Национальной федерации независимого бизнеса (NFIB), инфляция сильно бьет по американскому малому бизнесу. Более 60% владельцев малых предприятий вынуждены повышать цены, так как их затраты постоянно растут. Такой реакции на инфляцию не было, по данным NFIB, с 1974 года. Тогда рост цен происходил из-за эмбарго, введенного арабскими странами из ОПЕК, на поставку сырья в страны Запада после Войны Судного дня. Если ориентироваться на тот кризис, мы должны ожидать схлопывания акций США еще в четыре раза от текущих уровней.

Впрочем, есть шанс, что напичканный ликвидностью американский рынок может и устоять вопреки всем негативным прогнозам. Это может произойти, если стремление защитить деньги от инфляции все перевесит и капиталы будут искать спасения в акциях. Тем не менее к этому моменту рынок все равно должен достичь какого-то разумного уровня.

Эпоха SPAC, «пустых» компаний, которые выводились на биржу, а потом сливались с теми, кому нужен листинг, подошла к концу

В минувший четверг, после утверждения Сенатом на пост главы ФРС на второй срок, Джером Пауэлл сделал заявление, которое аналитики истолковали как предупреждение о том, что фондовый рынок щадить не будут. Сказал Пауэлл следующее: ФРС уже не может обещать так называемую мягкую посадку для экономики, поскольку главная ее цель — сдержать инфляцию. «Мягкая посадка — это возврат к инфляции в два процента при сохранении сильного рынка труда. И сделать это прямо сейчас довольно сложно по нескольким причинам», — отметил глава ФРС. Он прямо предупредил: избежать рецессии, которая часто следует за агрессивным ужесточением денежно-кредитной политики, будет непросто. Но сейчас ФРС просто необходимо действовать агрессивно. Рынок расшифровал это так: ставки будут повышаться сильнее, а баланс ФРС — сжиматься быстрее, чем было заявлено еще в начале мая. А значит, в ближайшие месяцы игроки будут не покупать, а продавать. Особенно акции убыточных компаний с невнятными перспективами.

Это безумие: эксперты рассказали, почему фондовый рынок США давно должен лопнуть

В конце сентября он реально был выше, чем в февральский, до-ковидный период! А ведь в феврале почти все отрасли показывали небывалый рост, а котировки акций били рекорды. Конечно, после новости о болезни Трампа индексы немного просели, но, кажется, скоро догонят и перегонят прошлые показатели.

Что же нас в этом удивляет? Так ведь налицо несоответствие реальных экономических показателей и стоимости акций! Доходы компаний упали, ВВП страны снизилось, а индексам хоть бы хны. Неужели перед нами раздувающийся экономический пузырь? Попробуем разобраться.

Сергей Толкачев, первый заместитель заведующего кафедрой макроэкономического прогнозирования и планирования Финансового университета при правительстве РФ:

— Происходящее сейчас на фондовых рынках США — это безумие на грани фантасмагории с давно потерянными логическими ориентирами. Фондовые рынки США живут в условиях спекулятивных пузырей уже более 20 лет, со времен эпопеи с доткомами. Финансовый кризис 2008 года вроде бы вскрыл всю подноготную этих процессов, на короткий срок даже наступило моральное прозрение общества. Однако история учит только тому, что ничему не учит. С января по июнь 2020 года включительно задолженность казначейства США выросла почти на 4 трлн долларов. Из них Федеральная резервная система выкупила обязательств на 2,3 трлн. Эта та самая инфляционная эмиссия (фантики, как любил выражаться Е. Т. Гайдар в 1992 году), на которую идет ФРС ради спасения экономики США от последствий ковида. Вся эта немыслимая прорва денег ринулась на фондовые рынки, обеспечивая не просто спекулятивный, а безумный рост показателей. Инвесторы прекрасно понимают, что реального оптимизма давно уже нет, но продолжают играть в эту игру от полной безысходности и отсутствия альтернативы.

Уровень заболеваемости

США остается на первом месте в мире по количеству заболевших коронавирусом. На 8 октября их число уже превысило 7,7 млн человек. Более 200 тысяч погибли. Пандемия коронавируса унесла больше жизней американцев, чем Первая мировая и война во Вьетнаме. Казалось бы, эти цифры должны поставить экономику страны под угрозу: ведь пандемия провоцирует рост безработицы, снижение доходов населения, снижение спроса на товары, уменьшение объема производств. В конце концов некоторые отрасли и вовсе остались не у дел. Например, турбизнес. Но фондовый рынок не реагирует. Точнее, ведет себя так, словно экономика уже восстановилась.

Антон Ефименко, инвестор, финансовый консультант:

— Экономика США уже давно является пузырем, вот только когда он лопнет, неизвестно. Власти США напечатали почти 3 триллиона долларов на поддержание экономики, сейчас планируют напечатать ещё более трех триллионов. Проблема в том, что без искусственной подпитки экономика не в состоянии жить самостоятельно. Сегодня под ударом все ведущие корпорации США, и у правительства есть два пути: первый — лопнуть пузырь на территории США и попытаться заработать на новой Великой депрессии. Через 3-5 лет США сможет запустить свою экономику заново, но уже без госдолга. Второй — перекинуть пузырь на другие страны. Так было в 2008 году, и мы все помним последствия. Данный путь мало чем поможет экономике США, но вот мировая экономика может и не пережить новый кризис. А значит, США заработают на стабильности. Америка останется единственным игроком с наличкой в кармане, даст новые кредиты через МВФ и скупит хорошие активы.

Эдвард Дубинский, опытный инвестор и финансист, долларовый миллионер. Основатель и управляющий партнер компании Fintelect:

— Если вы себе задаете вопрос — «печатание денег приводит же к инфляции, правильно?» — вы правильно думаете. Это поведение со стороны финансового регулятора, ФРС, в будущем отразится на экономике именно так, повышенной инфляцией. Но до этого момента финансовый рынок, несмотря на преддепрессивную экономику, переживает пузырь. Этот пузырь особенно заметен в технологичном секторе, где некоторые акции просто улетели в стратосферу — например, Nvidia (+ 130 %), Amazon (+ 70 %), PayPal (+ 82 %) и другие, но и обычные секторы тоже успешно держатся.

Однако есть более важный вопрос, на который очень тяжело ответить: если мы видим пузырь на рынке акций, опасно ли это? Ответ такой: мы точно не знаем, но мы можем посмотреть назад, в историю финансовых рынков, и поискать там ответ. Некоторые из нас, кто много лет уже следит за финансовыми рынками, видят похожие паттерны в том, что произошло в 2000 году, и тем, что происходит сегодня — переоцененные активы, много компаний-пустышек, выходящих на IPO на той же бирже Nasdaq, дешевые деньги из-за низких процентных ставок, установленных ФРС, которые ищут применения и инвестиций. История, может быть, не повторяется, но, как сказал Марк Твен, она «часто двигается по спирали». Если это так, то падение технологического сектора впереди.

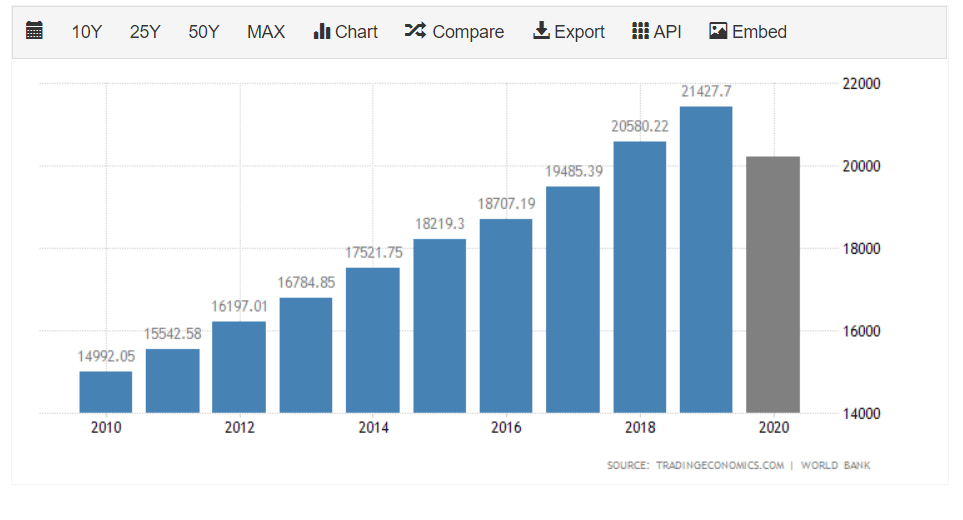

Уровень ВВП

ВВП США по итогам года предсказуемо снизится. С апреля по июнь 2020 года он уже сократился сразу на 32,9 % по сравнению с аналогичным периодом 2019-го. Это стало самым масштабным падением за время наблюдений. Отклонения от изначальных ожиданий существенное: на графике видно, что до этого ВВП показывал стабильный рост. Правда, восстановления объемов производств до докризисного уровня все ждут уже в январе 2021 года.

Николай Кленов, финансовый аналитик инвестиционной компании Raison Asset Management:

— На американском фондовом рынке действительно надувается пузырь: разница между доходностями компаний из индекса S&P 500 и стоимостью их акций очень высока. Рынок перекуплен, причина — сверхмягкая денежно-кредитная политика США (долгосрочные околонулевые процентные ставки, повышение таргета по инфляции, увеличение денежной массы). Когда наступит коррекция на фондовом рынке 2021 года и какой она будет, зависит прежде всего от политики правительства США. В случае принятия четвёртого пакета помощи в США рынки в моменте могут отреагировать дальнейшим ростом, и пузырь надуется еще сильнее. Однако в долгосрочной перспективе рынок все-таки будет ожидать либо консолидация, либо понижательная коррекция.

Уровень безработицы

Уровень безработицы в США сохраняется довольно высокий. Еще в начале 2020 года безработными были 3,8 % населения США. На пике ковидного кризиса в апреле без работы остались 14,7 % американцев, сейчас же их число снизилось до 7,9 %. То есть ситуация постепенно стабилизируется, но все же до докризисного уровня еще далеко. По сравнению с январем 2020 года средний душевой доход на середину августа снизился на 47,5 % в секторе туризма, на 16,4 % в секторе образования и здравоохранения и на 14,1 % в секторе розничной торговли и транспорта. Совокупный доход малого бизнеса во всех отраслях упал на 19,1 %, отмечает Эдвард Дубинский. В 26 из 50 штатов более 20 % населения отстают в оплате аренды жилья, и у многих сбережения доведены до минимума.

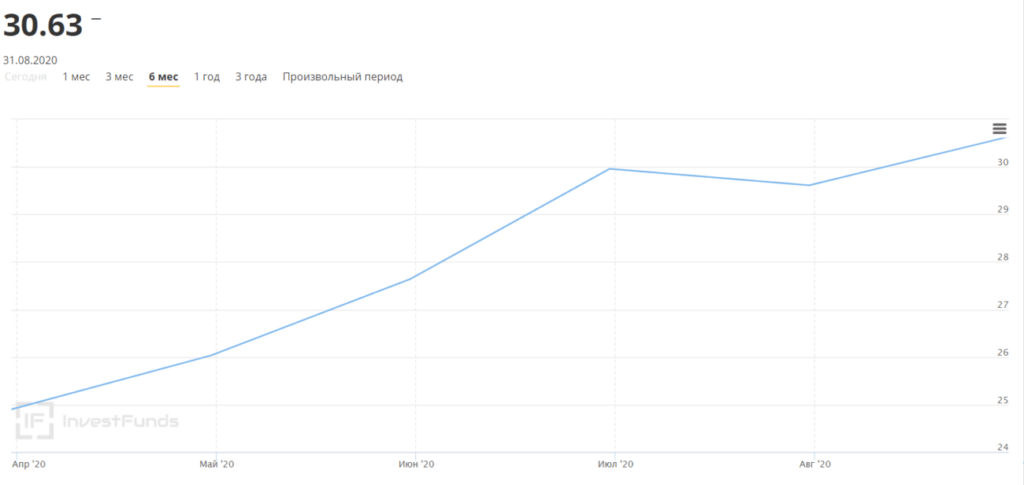

Индекс Шиллера

Так когда же лопнет пузырь? Незачем гадать на хрустальном шаре или картах Таро, ведь есть прекрасный математический показатель: индекс Шиллера, он же CAPE.

Коэффициент Шиллера показывает, сколько инвесторы готовы заплатить за $1 прибыли. CAPE 10 означает, что инвесторы платят $10 за $1 прибыли. Причем для разных стран показатель может быть разный. Например, сейчас для США коэффициент Шиллера — 30,63. На пике «пузыря доткомов» (2000 год) коэффициент достиг своего исторического максимума в 44,19 пункта. Если индекс продолжит расти, нас ждет очередной мировой экономический кризис. И все же на рынке пока нет паники.

Андрей Айвазов, руководитель практики услуг частным лицам Parallel Legal Consulting:

— В Америке есть выражение «too big to fail», которое означает, что некоторые вещи слишком значительны и существенны, чтобы провалиться и развалиться. В мире принято считать, что Америка представляет собой экономический пузырь, который может лопнуть в результате достаточно сильного кризиса. Однако роль США — экономическая, политическая, валютная — слишком значительна для того, чтобы коронакризис смог нанести катастрофический ущерб. Во-первых, госдолг США, который часто называют риском для страны, представляет собой лишь цифры на бумаге. Он может быть компенсирован дополнительной эмиссией либо внешнеполитическими мерами. Во-вторых, в США достаточно разноплановая экономика, чтобы страна могла избежать концентрации чрезмерно большого количества отраслей в руках небольшой группы людей (тотальная монополизация наносит экономике непоправимый ущерб). Более того, надо понимать, что реакция на коронавирус в США не была плохой или неправильной. Это совершенно умышленный выбор руководства страны в пользу сохранения экономики.

Какие выводы?

То есть в сухом остатке мы получаем примерно такую картину: экономика США слаба. Все измеримые показатели говорят о том, что коронавирусный кризис еще не миновал. И даже при оптимистичном раскладе восстановление займет минимум год. Однако рынком движет не статистика, а ожидания инвесторов. А инвесторы верят в Америку вопреки всем показателям. Да что там говорить: даже россияне верят в экономику США куда больше, чем в отечественный аналог.

При определении стоимости биржевых активов в расчёт берётся не текущая ситуация, а прогноз на ближайшие месяцы. То есть для субъективно-справедливой оценки рынка нужно учесть ожидания по росту ВВП США за третий и четвёртый кварталы текущего 2020 года, а также вероятный рост показателя в 2021 году. В пользу положительной динамики рынка говорит вероятное окончание пандемии благодаря созданию противовирусной вакцины. В качестве дополнительной предпосылки к росту фондового рынка можно рассматривать возможный рост прибылей компаний, которые будут дисконтироваться по меньшей процентной ставке регулятора. При этом риски развития рынка тоже присутствуют. В частности, при оценке активов нельзя исключить перспективы ухудшения рыночной конъюнктуры на фоне увеличения налоговой ставки до 27 % в случае победы демократов. Если в США пройдут изменения налоговой нагрузки, в перспективе ближайших четырёх-восьми лет неизбежна переоценка стоимости компаний, которая значительно повлияет на их рыночную капитализацию. Сейчас мы рекомендуем инвесторам нарастить долю кэша (то есть наличных средств в портфеле, которые не вкладываются в активы фондового рынка) в позициях до 70 % и переждать ноябрь 2020 года. После завершения предвыборной гонки у инвесторов будет возможность выкупа активов по более низкой стоимости.

Турал Гадирли, портфельный управляющий QBF.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Источник https://www.forbes.ru/finansy/453711-mnogo-vozduha-i-igolka-kogda-lopnet-superpuzyr-na-rynke-i-kto-nadeetsa-na-ego-rost

Источник https://expert.ru/expert/2022/20/on-vse-taki-lopnul/

Источник https://fintolk.pro/jeto-bezumie-jeksperty-rasskazali-pochemu-fondovyj-rynok-ssha-davno-dolzhen-lopnut/